Depuis la campagne de 2022, vous pouvez corriger une déclaration en déposant une déclaration corrective via la procédure de télédéclaration.

Le portail est ouvert pour les dépôts correctifs du mois d’août au mois de décembre (cf. calendrier fiscal pour les dates précises). Au-delà, les dépôts seront rejetés par la DGFiP.

Seules les déclarations préalablement déposées et acceptées par le biais de la téléprocédure EDI-IR pendant la période initiale (avril à juin) peuvent être corrigées en télédéclaration.

Procédure

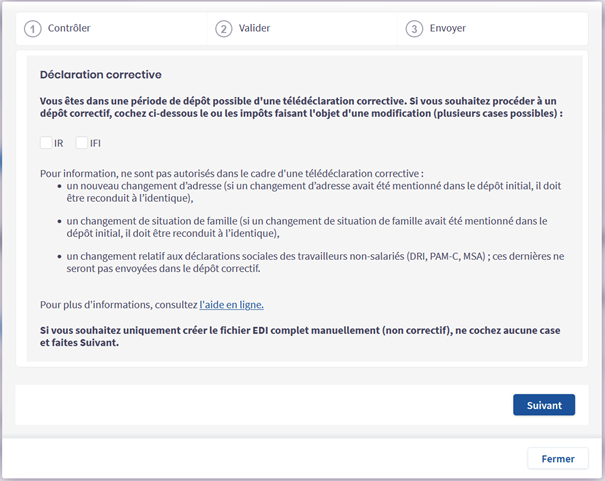

Pour effectuer une déclaration corrective, dans l’espace réservé à la télédéclaration, sélectionnez le ou les impôts ayant fait l’objet de correction : impôt sur le revenu (IR) ou impôt sur la fortune immobilière (IFI).

Cette option n’est visible que pendant la période de déclaration corrective (août à décembre).

Par exemple, si votre déclaration primitive contient de l’IR et de l’IFI mais que vous ne corrigez que l’IR, vous devez cocher « IR ». Si en revanche vous modifiez également l’IFI, vous devez cocher « IR » et « IFI ». Attention : l’ensemble des formulaires sera déposé de nouveau (IR/IFI). Pensez à bien recontrôler globalement votre dépôt.

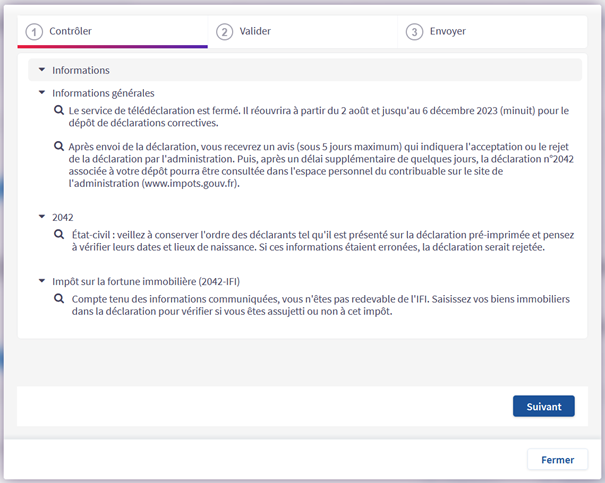

L’envoi de la déclaration corrective se fait ensuite de manière classique (étapes de contrôles, validation, envoi).

Vous pouvez effectuer autant de déclarations correctives que vous le souhaitez jusqu’à la date de fermeture du service (décembre). La dernière corrective acceptée par la DGFiP sera celle prise en compte.

Restrictions à la déclaration corrective

La DGFiP interdit l’utilisation de la déclaration corrective dans certaines situations.

Le positionnement des numéros fiscaux des déclarant 1 et déclarant 2 doit être identique à celui de la déclaration initiale. Ils ne peuvent pas être inversés.

Il n’est par ailleurs pas autorisé d’effectuer :

- Un nouveau changement d’adresse (si un changement d’adresse avait été mentionné dans le dépôt initial, il doit être reconduit à l’identique) ;

- Un nouveau changement de situation de famille (si un changement de situation de famille avait été mentionné dans le dépôt initial, il doit être reconduit à l’identique : mariage, PACS, divorce, séparation, rupture du PACS, décès) ;

- Un changement relatif aux formulaires DRI, PAM-C et MSA.

Attention : le dépôt de la DRI, des PAM-C et de la MSA est autorisé en télédéclaration uniquement pendant la période des dépôts primitifs. Au-delà du 29 juin, aucun flux à destination de l’Urssaf n’est effectué par la DGFiP. Dans ce contexte, ces données contenues dans le dossier sont maintenues (pour pouvoir les récupérer l’année prochaine), mais les formulaires DRI, PAM-C et MSA sont supprimés de la télédéclaration lors du dépôt d’une corrective.

Si vous souhaitez toutefois apporter des corrections sur le changement d’adresse ou sur le changement de situation de famille, vous devez déposer une déclaration corrective papier (https://www.impots.gouv.fr/particulier/questions/je-veux-corriger-la-declaration-que-jai-deja-deposee-comment-proceder). Si vous souhaitez apporter des corrections à la DRI, aux PAM-C et à la MSA, vous devez contacter l’Urssaf.

Traitement par la DGFiP

Les dépôts correctifs font l’objet d’une acceptation ou d’un rejet par la DGFiP.

- Une déclaration rejetée doit obligatoirement être redéposée pour la prise en compte de la ou des corrections ;

- Une déclaration acceptée peut être corrigée par une nouvelle déclaration corrective, le dernier dépôt annule et remplace le précédent.

Le dépôt d’une déclaration corrective donnera lieu à l’établissement d’un avis correctif :

- Par le traitement d’un contentieux, en cas de situation de dégrèvement ou d’imposition nulle ;

- Par le traitement d’une imposition supplémentaire, en cas de situation de rappels de droits dus.