La détention et la vente d’un bien en viager engendrent divers scénarios qui impactent la façon de saisir le bien dans Big.

Impact dans l’IR et l’IFI

Au niveau de l’IR

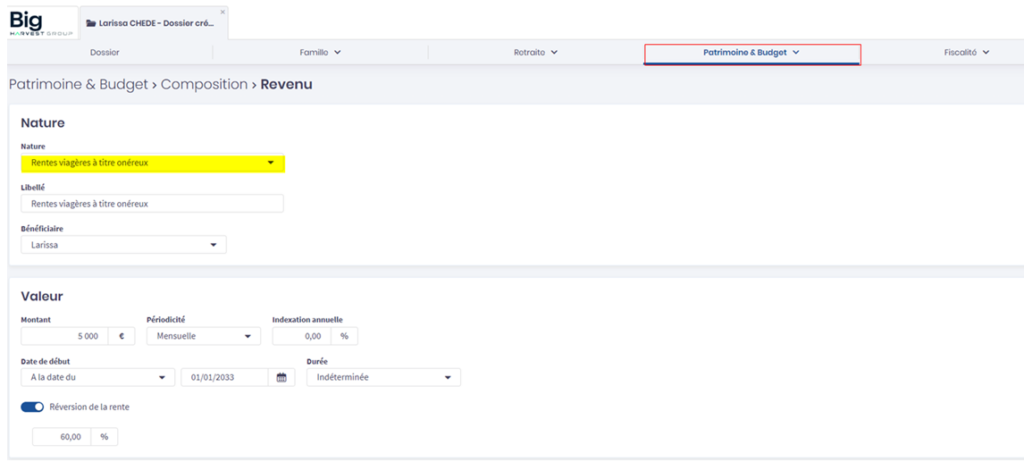

Le débirentier (la personne payant une rente) ne peut pas déduire la rente versée de son revenu imposable. En revanche, le crédirentier (le vendeur en viager recevant une rente) est assujetti à l’impôt sur la rente perçue. Celle-ci est catégorisée comme une rente viagère à titre onéreux, avec un taux d’imposition dépendant de l’âge du crédirentier au début de la perception de la rente. Ainsi, plus le crédirentier est âgé, moins la taxation est élevée.

Au niveau de l’IFI

Le crédirentier doit déclarer la valeur de capitalisation de sa rente ainsi que la valeur de l’usufruit, notamment en cas de viager occupé où il conserve le droit de le louer. De son côté, le débirentier doit déclarer la valeur de la nue-propriété s’il s’agit d’un viager occupé ou de la pleine propriété dans le cas d’un viager libre. De plus, il doit inclure dans son passif déductible la valeur de capitalisation de la rente.

Situation du crédirentier

Viager libre

Le crédirentier qui a vendu son bien en viager libre (sans l’occuper) a perçu un bouquet (qui fait donc aujourd’hui parti de son patrimoine) et perçoit une rente viagère.

Cette rente doit être saisie dans Big dans la rubrique Patrimoine & Budget > Revenus, en cliquant sur le bouton Ajouter puis en sélectionnant « Rentes viagères à titres onéreux ».

Viager occupé

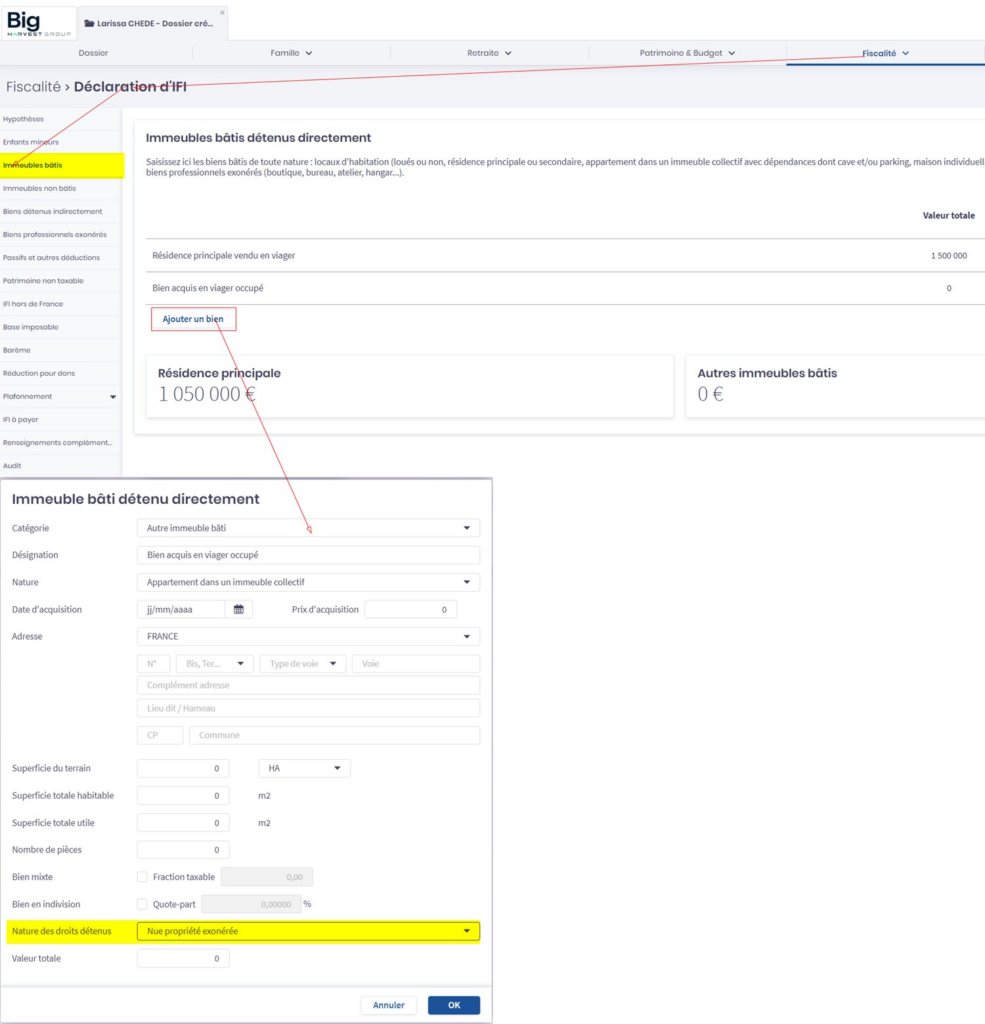

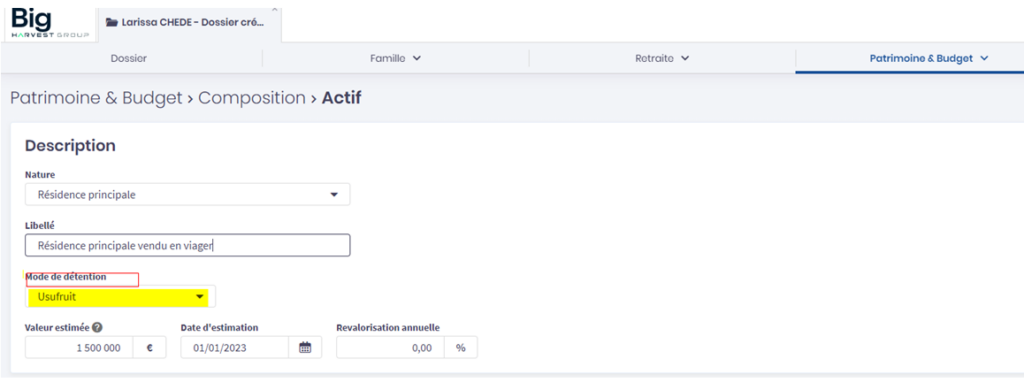

En plus de la saisie précédente, il convient d’identifier le bien vendu, qui fait toujours partie du patrimoine du client mais en usufruit et qui sera imposée à l’IFI, non pas sur sa valeur en pleine propriété (comme habituellement), mais pour sa valeur en usufruit.

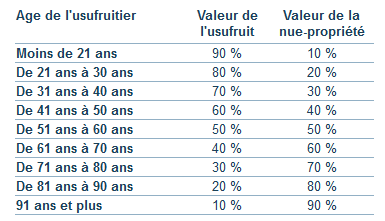

Cette valeur fiscale est fonction de l’âge de l’usufruitier et se détermine selon le barème suivant :

Exemple : si le client a 69 ans, la valeur à saisir dans Big sera de 40% de la valeur en pleine propriété.

Attention : le mode de détention du bien doit être paramétré sur Usufruit :

Situation du débirentier

Viager libre

Le bien ainsi acquis est détenu en pleine propriété par le client. Ce bien est normalement inclus dans le patrimoine du client, mais ce dernier a une dette envers le crédirentier, égale à la valeur capitalisée de la rente viagère.

Big ne connaissant pas le crédirentier, il ne peut donc pas calculer cette valeur capitalisée. Nous vous conseillons donc :

- de la calculer manuellement (vous pouvez consulter les barèmes de rente viagère dans l’Aide patrimoniale) ;

- ou de créer le dossier du crédirentier pour que l’application puisse réaliser ce calcul, comme indiqué ci-dessus.

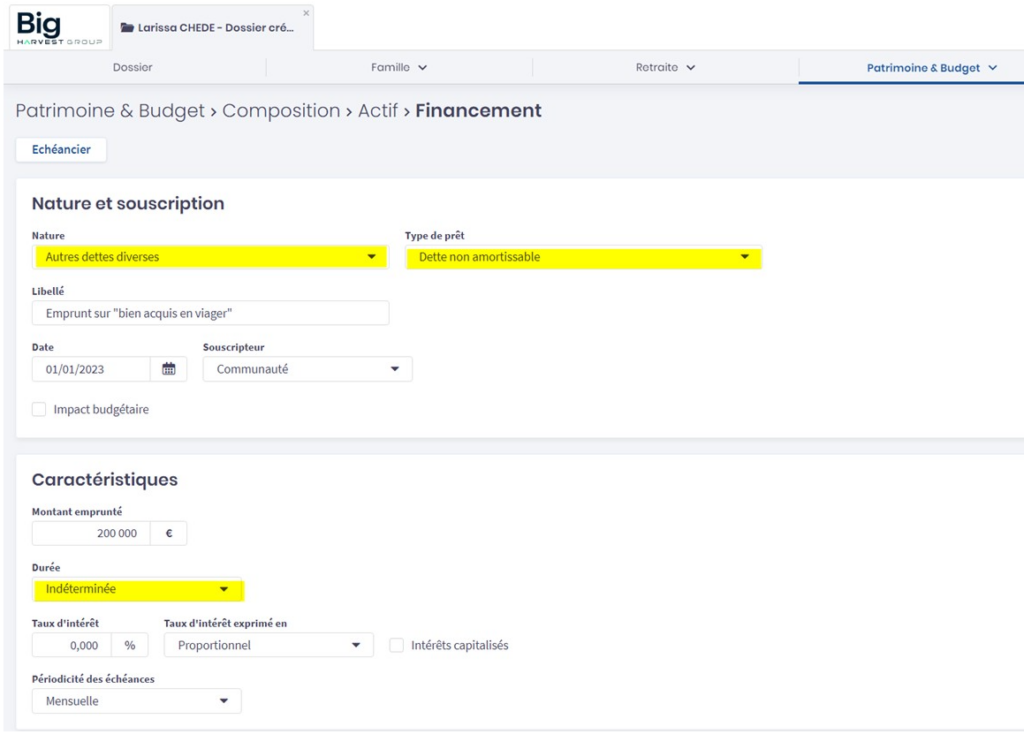

Une fois le montant de ce passif déterminé, il conviendra de le saisir dans l’onglet « Passif » du bien concerné. Le passif est saisi de la manière suivante :

- Choisissez Autres dettes diverses pour la nature et Dette non amortissable pour le type de prêt non amortissable : cette dette n’est pas remboursée régulièrement. Elle évolue en fonction de l’âge du crédirentier.

- Choisissez une durée indéterminée : cette dette ne s’éteint qu’au décès du crédirentier.

- Ce passif génère également un passif de succession si le client débirentier décède avant le crédirentier. Les héritiers doivent en effet dans ce cas continuer à payer la rente viagère.

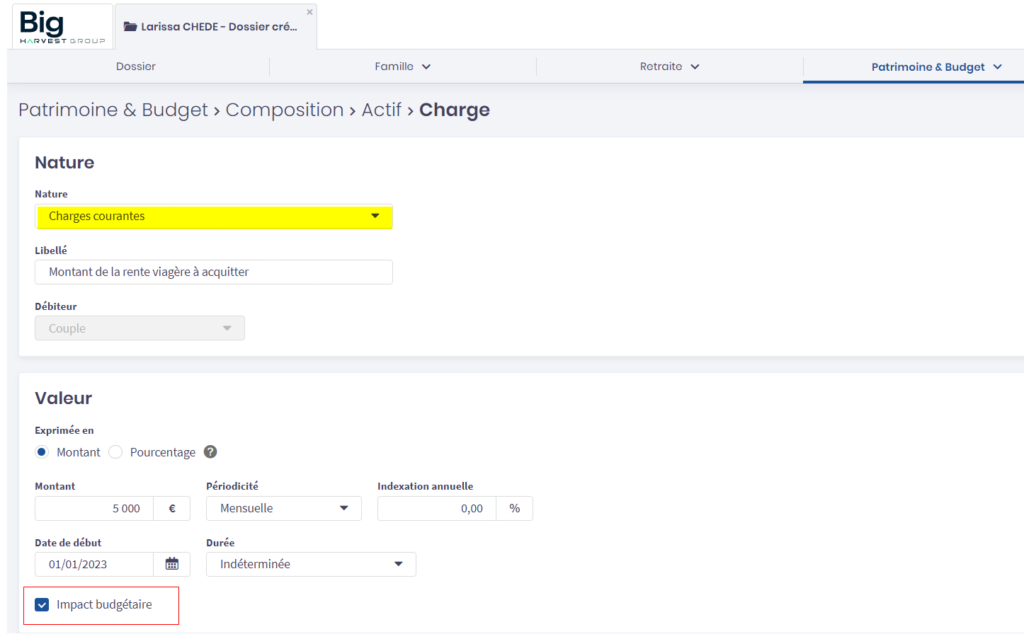

Enfin, dans le budget du client, la charge correspondant au montant de la rente versée au crédirentier est saisie.

Viager occupé

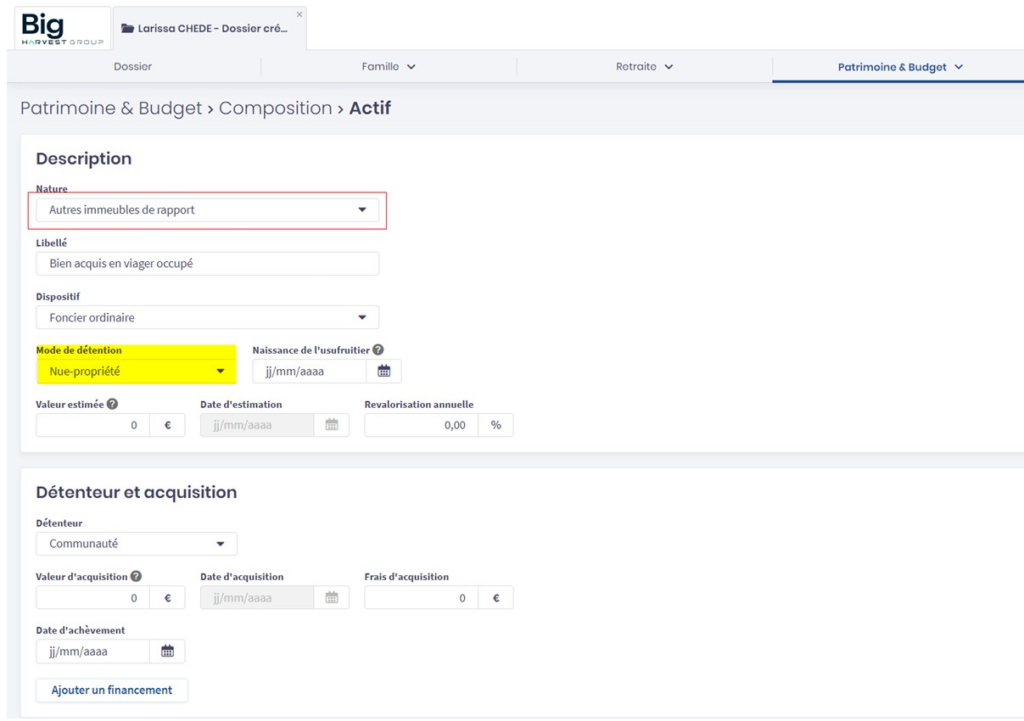

A l’instar de la situation du crédirentier dans ce cas, et en complément des saisies à réaliser pour le viager occupé, il conviendra :

- D’identifier la valeur de la nue-propriété par application du même barème que celui présenté précédemment et en précisant le mode de détention

- De bien préciser dans la déclaration IFI sur l’annexe correspondante, qu’il s’agit d’une nue-propriété imposable car nous sommes dans l’un des cas particuliers d’exception à la non taxation de la nue-propriété à l’IFI.